საქართველოს ეროვნული ბანკის მიერ გატარებული ფინანსური სტაბილურობის პოლიტიკის შედეგად, ფინანსურმა სექტორმა პანდემიით გამოწვეული შოკის საკმაოდ მძიმე ფაზა წარმატებით განვლო და რეგიონში შექმნილი რთული გეოპოლიტიკური ვითარებიდან მომდინარე პოტენციურ საფრთხეებს კაპიტალის სოლიდური ბუფერებით ხვდება.

როგორც სებ-ის მიერ გავრცელებულ ინფორმაციაშია აღნიშნული, პანდემიამდე ეროვნული ბანკის მიერ დამატებითი კაპიტალის დაწესებულმა მოთხოვნებმა, პასუხისმგებლიანი დაკრედიტების რეგულაციის ამოქმედებამ და სესხების დოლარიზაციის შემცირების მიზნით რიგი მაკროპრუდენციული ზომების გატარებამ ხელი შეუწყო აქტივების მდგრად ხარისხსა და კაპიტალის საკმარისი ბუფერების დაგროვებას. გარდა ამისა, გასულ წლებში ლიკვიდობის გადაფარვისა (LCR) და წმინდა სტაბილური დაფინანსების (NSFR) კოეფიციენტების დაწესებამ ბანკების დაფინანსების წყაროების სტაბილურობა და ლიკვიდობის ბუფერის გაუმჯობესება განაპირობა. შედეგად 2022 წლის იანვრის მონაცემებით, ბანკები კაპიტალის და ლიკვიდობის ჯანსაღ მაჩვენებლებს ინარჩუნებენ, ხოლო აქტივების ხარისხი, წინა წელთან შედარებით, გაუმჯობესდა. ბანკების მომგებიანობას ხელი შეუწყო მაღალმა საკრედიტო აქტივობამ და დარეზერვების შემცირებამ, რაც, თავის მხრივ, 2020 წელს სესხების შესაძლო დანაკარგების რეზერვების წინასწარ შექმნითაა განპირობებული. გაუმჯობესებული ფინანსური მაჩვენებლების მეშვეობით, ბანკების მნიშვნელოვანმა ნაწილმა კაპიტალის გამოთავისუფლებული ბუფერები უკვე აღიდგინა და მოსალოდნელ ახალ შოკს კაპიტალის სოლიდური ბუფერებით ხვდება.

რუსეთის მიერ უკრაინის წინააღმდეგ დაწყებულმა ომმა და რუსეთის მიმართ შესაბამისად დაწესებულმა სანქციებმა მნიშვნელოვნად გაზარდა გაურკვევლობა რეგიონის მაკროეკონომიკურ ტენდენციებთან დაკავშირებით, თუმცა საქართველოს ფინანსური სისტემა სტრესის გასაძლებად მზადაა. როგორც დეკემბერში გამოქვეყნებულ სტრეს-ტესტის შედეგებში იყო ნაჩვენები, საბანკო სექტორი მდგრადობას მკაცრი და ექსტრემალური რისკ-სცენარების შემთხვევაშიც ინარჩუნებს. მიუხედავად შესაძლო დანაკარგებისა, სისტემის დონეზე კაპიტალის კოეფიციენტი მინიმალურ საზედამხედველო მოთხოვნას აღემატება და კაპიტალის არსებული ბუფერები ზარალის შთანთქმის საშუალებას იძლევა. მიმდინარე მაკროეკონომიკური მოვლენები კიდევ ერთხელ უსვამს ხაზს ეროვნული ბანკის მიერ გატარებულ სწორ, წინმსწრებ პოლიტიკას დოლარიზაციის შემცირების მიმართულებით.

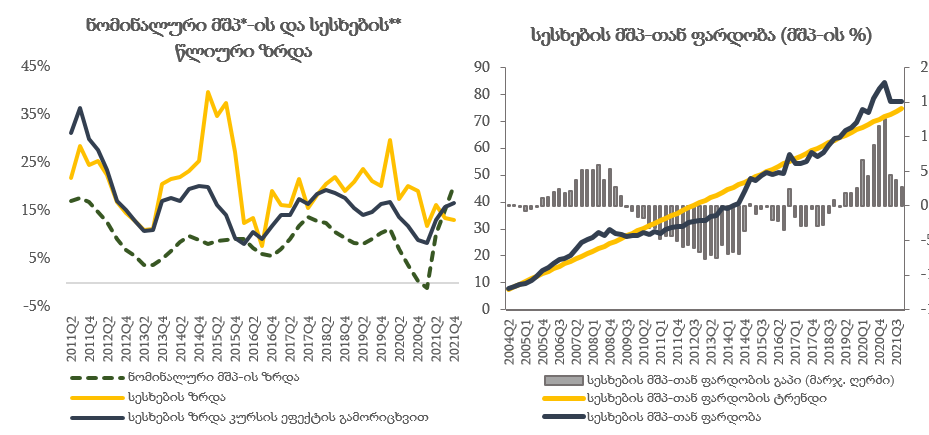

საქართველოს ეროვნული ბანკის ფინანსური სტაბილურობის კომიტეტმა კონტრციკლური ბუფერი უცვლელად, 0%-ზე, დატოვა. 2021 წლის იანვარში სესხების წლიურმა ზრდამ, გაცვლითი კურსის ეფექტის გამორიცხვით, 17.2% შეადგინა, რაც, მნიშვნელოვანწილად, ბიზნეს სესხების ზრდით არის განპირობებული, ხოლო ვალუტების ჭრილში, ეროვნული ვალუტით. თუმცა, აღსანიშნავია სამომხმარებლო სესხების მზარდი დინამიკა. სესხების ფარდობა მთლიან შიდა პროდუქტთან (მშპ) მიმართებით გრძელვადიან ტრენდს კვლავ აჭარბებს, თუმცა, წლის დასაწყისთან შედარებით, სესხების მშპ-თან ფარდობის გაპი მნიშვნელოვნად შემცირდა, რაც მაღალი ეკონომიკური ზრდისა და გაცვლითი კურსის გამყარების ეფექტს ასახავს. წინასწარი შეფასებით, 2021 წლის განმავლობაში მშპ-ის რეალური ზრდა მაღალი იყო და 10.6% შეადგინა, რაც ვალის ტვირთის მდგრად დონეზე შენარჩუნებას უწყობს ხელს. 2022 წელს მოსალოდნელია, რომ საკრედიტო პორტფელის ზრდა ნომინალური ეკონომიკური ზრდის თანაზომიერი იქნება. შესაბამისად, ამ პერიოდში კონტრციკლური მაკროპრუდენციული ინსტრუმენტების ამოქმედების საჭიროება არ იკვეთება.

წყარო: სებ; საქსტატი

*ნომინალური მშპ-ის ზრდა ბოლო 4 კვარტლის მშპ-ის წლიურ ზრდას ასახავს.

**სესხები მოიცავს ბანკების, მიკროსაფინანსო ორგანიზაციებისა და სესხის გამცემი სუბიექტების მიერ გაცემულ სესხებსა და, ასევე, კომპანიების მიერ ადგილობრივად გამოშვებულ ობლიგაციებს.

*** სესხების მშპ-თან ფარდობის გაპი წარმოადგენს სხვაობას სესხების მშპ-თან ფარდობასა და მის გრძელვადიან ტრენდს შორის. ტრენდის შესაფასებლად, ბაზელის რეკომენდაციის შესაბამისად, გამოყენებულია HP ფილტრი.

ფინანსური სტაბილურობის კომიტეტმა საქართველოს ფინანსური სექტორის შეფასების პროგრამის (Financial Sector Assessment Program (FSAP)) რეკომენდაციის შესაბამისად, პასუხისმგებლიანი დაკრედიტების დებულების ცალკეული მოთხოვნების რეკალიბრაცია განახორციელა. სესხის მომსახურების კოეფიციენტის ზღვრების თავდაპირველი შეფასება 2017 წლის სტატისტიკურ მონაცემებს ეყრდნობოდა, რის შემდგომ რიგი ნომინალური ეკონომიკური მაჩვენებლები საგრძნობლად გაიზარდა. აღნიშნულის საკომპენსაციოდ, თუ აქამდე სესხის მომსახურების კოეფიციენტის 25%-იანი მოთხოვნა 1,000 ლარამდე შემოსავლის მქონე პირებზე ვრცელდებოდა, ფინანსური სტაბილურობის კომიტეტის გადაწყვიტილებით ეს ზღვარი 1,500 ლარამდე იზრდება. აღნიშნული ცვლილება 2022 წლის 1 აპრილიდან ამოქმედდება. გარდა ამისა, როგორც ცნობილია, იპოთეკური სესხების ძირითადი ნაწილი ცვლადგანაკვეთიანია, რასაც თან ახლავს საპროცენტო რისკი, რომელიც მსოფლიო ბაზრებზე აშშ დოლარსა და ევროზე საპროცენტო განაკვეთების შესაძლო ზრდის წინაპირობების გათვალისწინებით განსაკუთრებით საგულისხმოა. ამ რისკის საპასუხოდ საჭირო ბუფერების არსებობისთვის, კომერციულმა ბანკებმა ცვლადგანაკვეთიანი კრედიტის გაცემისას მსესხებლის გადახდისუნარიანობის შეფასების დროს 3 პროცენტული პუნქტი საპროცენტო განაკვეთის შოკი უნდა გაითვალისწინონ. 2022 წლის 1 მაისიდან დებულებით განსაზღვრული მოთხოვნები აღნიშნული შოკის გათვალისწინებით გადათვლილმა სესხის მომსახურების კოეფიციენტმა უნდა დააკმაყოფილოს. ეს ცვლილებები, რომელთა მიზანი მსესხებელი ფიზიკური პირების შოკის შეწოვის უნარის შენარჩუნებაა, ხელს შეუწყობს ფინანსურ სტაბილურობას და თანხვედრაშია FSAP-ის რეკომენდაციებთან.

საქართველოს ეროვნული ბანკი განაგრძობს ქვეყნის ფინანსური სტაბილურობის მუდმივ მონიტორინგს, საშინაო და საგარეო რისკების შეფასებას და შესაძლო რისკების მინიმიზაციისთვის მის ხელთ არსებულ ყველა ინსტრუმენტს საჭიროებისამებრ გამოიყენებს.

ფინანსური სტაბილურობის კომიტეტის მორიგი სხდომა 2022 წლის 1 ივნისს გაიმართება.