საქართველოს ეროვნული ბანკი 2021 წლის ფინანსური სტაბილურობის ანგარიშს აქვეყნებს. ანგარიშში გაანალიზებულია ფინანსურ სისტემაში არსებული მოწყვლადობა და რისკები და ძირითადი აქცენტი გაკეთებულია საშუალო და გრძელვადიან პერიოდებზე, ფინანსური სექტორის სტრუქტურულ მახასიათებლებსა და საქართველოს ეკონომიკის იმ ასპექტებზე, რომლებიც მნიშვნელოვანია ფინანსური სტაბილურობისთვის. ფინანსური სტაბილურობის ანგარიში, ასევე, მოიცავს ადგილობრივი ფინანსური სისტემის მდგრადობის ანალიზს. გარდა ამისა, ანგარიშში წარმოდგენილია ფინანსური სტაბილურობის უზრუნველსაყოფად ეროვნული ბანკის მიერ გატარებული ღონისძიებები. კერძოდ, დეტალურადაა მიმოხილული მთლიან ფინანსურ სისტემაზე ორიენტირებული მაკროპრუდენციული ზომები და ცალკეული ფინანსური ინსტიტუტების მდგრადობის ზრდისკენ მიმართული მიკროპრუდენციული ღონისძიებები.

საქართველოს ფინანსური სისტემა მდგრადობას ინარჩუნებს და ეკონომიკის შეუფერხებლად დაკრედიტებას პანდემიის პირობებშიც განაგრძობს. 2021 წლის განმავლობაში, საბანკო სექტორის აქტივების ხარისხის, მომგებიანობის, კაპიტალისა და ლიკვიდობის მაჩვენებლები გაუმჯობესდება, რაც ბანკებს კრიზისის დასაწყისში კაპიტალის გამოთავისუფლებული ბუფერები სებ-ის მიერ დადგენილ ვადებზე ადრე აღდგენის საშუალებას აძლევს. მოსალოდნელია, რომ ბანკების მნიშვნელოვანი ნაწილი კრიზისის დასაწყისში კაპიტალის გამოთავისუფლებულ ბუფერებს მიმდინარე წელს აღიდგენს, ხოლო კაპიტალის კრიზისამდე არსებულ ადეკვატურობის მაჩვენებელს სექტორი 2022 წელს დაუბრუნდება. აღსანიშნავია, რომ ფინანსური ინსტიტუტების მიერ ჯანსაღი კომპანიების გამოვლენა და მათი დაკრედიტება ეკონომიკის აღდგენაში მნიშვნელოვან როლს თამაშობს. აღნიშნული ხელს შეუწყობს დასაქმების ზრდას და ამავდროულად ფინანსურ მდგრადობას საშუალო და გრძელვადიან პერიოდში.

COVID-19 პანდემიის შედეგად შინამეურნეობების მოწყვლადობა გაიზარდა, თუმცა ეროვნული ბანკის მიერ წინა წლებში გატარებული მაკროპრუდენციული პოლიტიკის ხელშეწყობით შინამეურნეობების სექტორი მდგრადობას ინარჩუნებს. პანდემიის საწყის ეტაპზე სესხების მომსახურებაზე საშეღავათო პერიოდის შეთავაზებამ და მთავრობის მხარდაჭერის პროგრამებმა შინამეურნეობებს გარკვეული შეღავათი მისცა. თუმცა, შოკის სიმძიმიდან გამომდინარე, გაუარესებულ გადახდისუნარიანობას უმოქმედო სესხების წილის ზრდაც მოჰყვა. სესხის მომსახურება, განსაკუთრებით, მაღალი ვალის ტვირთისა და უცხოურ ვალუტაში ვალდებულებების მქონე მსესხებლებს გაუჭირდათ. პანდემიის პირობებში აღნიშნული რისკების რეალიზებამ ეროვნული ბანკის მიერ გატარებული პასუხისმგებლიანი დაკრედიტებისა და ლარიზაციის პოლიტიკის მნიშვნელობა ცხადყო. მაკროპრუდენციულმა ინსტრუმენტებმა და საკანონმდებლო ცვლილებებმა გაცვლითი კურსის მერყეობების მიმართ შინამეურნეობების მოწყვლადობის შემცირებას შეუწყო ხელი. აღსანიშნავია, რომ ეკონომიკის გაჯანსაღებასთან ერთად, სახეზეა აქტივების ხარისხის გაუმჯობესება.

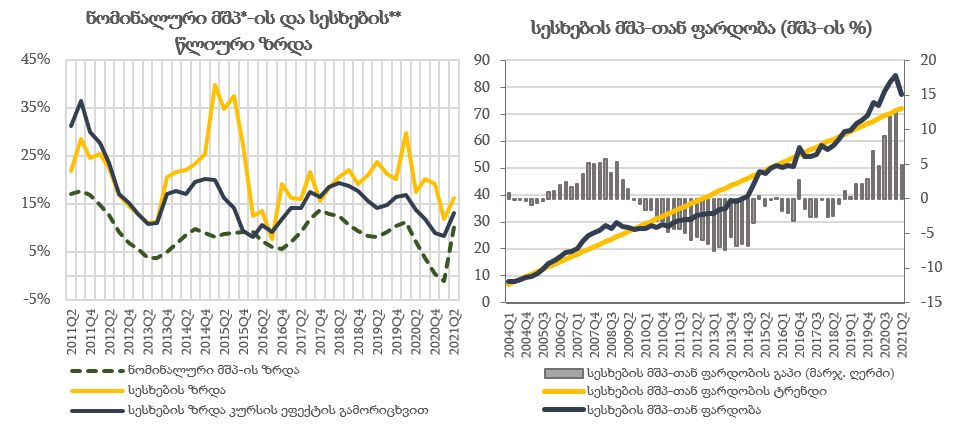

საქართველოს ეროვნული ბანკის ფინანსური სტაბილურობის კომიტეტმა კონტრციკლური ბუფერი უცვლელად, 0%-ზე, დატოვა. 2021 წლის აგვისტოში სესხების წლიურმა ზრდამ, გაცვლითი კურსის ეფექტის გამორიცხვით, 15.3% შეადგინა, რაც, მნიშვნელოვანწილად, ბიზნეს სესხების ზრდით არის განპირობებული, ხოლო ვალუტების ჭრილში, ეროვნული ვალუტით. სესხების ფარდობა მთლიან შიდა პროდუქტთან (მშპ) მიმართებით გრძელვადიან ტრენდს კვლავ აჭარბებს, თუმცა, წინა კვარტალთან შედარებით, სესხების მშპ-თან ფარდობის გაპი მნიშვნელოვნად შემცირდა, რაც მაღალი ეკონომიკური ზრდისა და გაცვლითი კურსის გამყარების ეფექტს ასახავს. აღსანიშნავია, რომ წინასწარი შეფასებით, 2021 წლის შვიდი თვის განმავლობაში მშპ-ის რეალური ზრდა მოსალოდნელზე მაღალი იყო და 12.2% შეადგინა, რაც ვალის ტვირთის მდგრად დონეზე შენარჩუნებას უწყობს ხელს. ამასთან, გასათვალისწინებელია, რომ კრიზისის დასაწყისში კაპიტალის გამოთავისუფლებული ბუფერების აღდგენის პროცესი და კრიზისამდე დაგეგმილი კაპიტალის დონის და ხარისხის გაუმჯობესება („პილარ 2-ის ფარგლებში კომერციული ბანკებისათვის კაპიტალის ბუფერების განსაზღვრის წესის" მიხედვით) მომდევნო პერიოდში გარკვეულწილად კონტრციკლური ბუფერის როლს შეასრულებს. კომიტეტის შეფასებით, საკრედიტო აქტივობის არსებული ტენდენციის შენარჩუნების შემთხვევაში, მოსალოდნელია, რომ წელს საკრედიტო პორტფელის ზრდა ნომინალური ეკონომიკური ზრდის თანაზომიერი იქნება. შესაბამისად, ამ პერიოდში კონტრციკლური მაკროპრუდენციული ინსტრუმენტების ამოქმედების საჭიროება არ იკვეთება.

წყარო: სებ; საქსტატი

*ნომინალური მშპ-ის ზრდა ბოლო 4 კვარტლის მშპ-ის წლიურ ზრდას ასახავს.

**სესხები მოიცავს ბანკების, მიკროსაფინანსო ორგანიზაციებისა და სესხის გამცემი სუბიექტების მიერ გაცემულ სესხებსა და, ასევე, კომპანიების მიერ ადგილობრივად გამოშვებულ ობლიგაციებს.

*** სესხების მშპ-თან ფარდობის გაპი წარმოადგენს სხვაობას სესხების მშპ-თან ფარდობასა და მის გრძელვადიან ტრენდს შორის. ტრენდის შესაფასებლად, ბაზელის რეკომენდაციის შესაბამისად, გამოყენებულია HP ფილტრი.

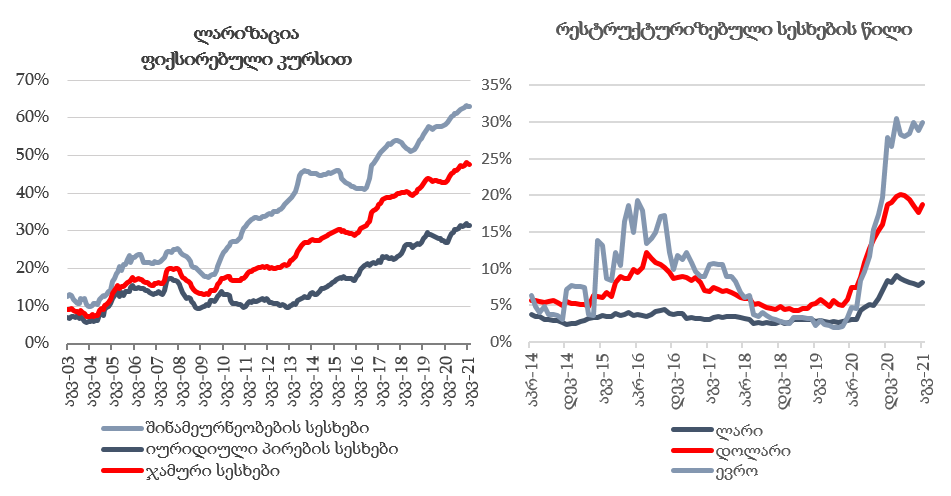

მიუხედავად საგრძნობი შემცირებისა, დოლარიზაცია ფინანსური სექტორისთვის კვლავ ერთ-ერთ მთავარ გამოწვევად რჩება. კრიზისამდელ პერიოდში ეროვნულმა ბანკმა სესხების დოლარიზაციის შემცირების მიზნით რიგი მაკროპრუდენციული ზომები გაატარა, რამაც ხელი შეუწყო არსებული მოწყვლადობის მნიშვნელოვან შემცირებას. შედეგად, ბოლო პერიოდში სესხების ლარიზაცია მზარდია. 2021 წლის აგვისტოში, წინა წლის შესაბამის პერიოდთან შედარებით, ეს მაჩვენებელი 5 პროცენტული პუნქტით გაიზარდა და 48 პროცენტს მიაღწია. თუმცა, საკრედიტო პორტფელში უცხოური ვალუტის სესხების კვლავ მაღალი წილის ფონზე, დოლარიზაცია არაჰეჯირებული მსესხებლებისა და, ჯამურად, ფინანსური სისტემის მდგრადობის ძირითად რისკად რჩება. აღსანიშნავია, რომ პანდემიის შედეგად გამოწვეულმა გაცვლითი კურსის გაუფასურებამ ბანკები გაზრდილი საკრედიტო რისკის წინაშე დააყენა, რაც უცხოურ ვალუტაში რესტრუქტურიზებული სესხების ზრდაშიც აისახა. კერძოდ, 2021 წლის აგვისტოს მდგომარეობით თუ ლარით გაცემულ სესხებში რესტრუქტურიზაციების წილი 8 პროცენტს შეადგენს, უცხოურ ვალუტაში ამ მაჩვენებელმა 23 პროცენტს მიაღწია.

აღსანიშნავია, რომ დღევანდელი გადმოსახედიდან, როდესაც პანდემიის გავლენის მასშტაბების და ეკონომიკის აღდგენის დინამიკის შეფასება უკეთესად არის შესაძლებელი, ვიდრე ეს პანდემიის დასაწყისში იყო, შოკის შესაძლო გავლენა ფინანსურ სექტორზე დიდწილად უკვე ასახულია. თუმცა, კვლავ ნარჩუნდება გაურკვევლობა, მათ შორის, ვაქცინაციის ჩატარების და პანდემიის დასრულების ვადებთან დაკავშირებით. საქართველოს ეროვნული ბანკი განაგრძობს ქვეყნის ფინანსური სტაბილურობის მუდმივ მონიტორინგს, საშინაო და საგარეო რისკების შეფასებას და შესაძლო რისკების მინიმიზაციისთვის მის ხელთ არსებულ ყველა ინსტრუმენტს საჭიროებისამებრ გამოიყენებს.

ფინანსური სტაბილურობის კომიტეტის მორიგი სხდომა 2021 წლის 24 ნოემბერს გაიმართება.